平安银行信用卡发布2023年度业绩:企稳与调优同频、提质和拓展并进

近日,在刚刚结束的十四届全国人大二次会议上,“大力发展科技金融、绿色金融、普惠金融、养老金融、数字金融”被写入了政府工作报告。这不仅是去年中央金融工作会议“做好金融五篇大文章”在国家方略层面上的正式延续,同样也为全体金融业如何以高质量金融服务助力经济高质量发展,写下了金融强国战略的具体部署。过去的一年,面对国民经济回暖复苏、消费市场回升向好的基本面,各家金融机构尤其是以平安银行为代表的银行业正在主动求变、加快转型升级的步伐。3月15日,平安银行正式发布了2023年年度业绩报告:2023年,平安银行实现营业收入1,646.99亿元,同比下降8.4%;实现净利润464.55亿元,同比增长2.1%,持续保持正增长;资产总额55,871.16亿元,较上年末增长5.0%;不良贷款率1.06%,总体保持稳定;资本充足率13.43%,较上年末提升0.42个百分点。印证平安银行选择“企稳”与“调优”并举,稳重求进、全面贯彻高质量发展的经营格局。

这其中,作为平安银行盘活零售客群和流量价值的尖兵,平安银行信用卡2023年度业绩显示,为积极应对外部经营环境变化,推进信用卡业务转型升级,主动深化存量客户经营,加大优质客户的经营力度,2023年信用卡消费结构及资产结构进一步优化。线上消费占比、信用卡循环及分期日均余额占比均同步上升。具体来看,2023年末,平安银行信用卡流通户数5,388.91万户,全年信用卡总消费金额27,815.04亿元,其中线上消费占比同比提升6.7个百分点,信用卡循环及分期日均余额占比同比提升4.1个百分点。平安银行信用卡以数字化转型为改革筑底、以“客群”和“场景”为两大核心抓手、以“金融惠民”理念扩大服务边界,走出了一条企稳与调优并行、提质和拓展同轨的高质量发展道路。

精细化经营驱动业务调优,数字化深耕谋求转型破局

现如今,中国信用卡市场已经彻底步入存量时代。行业人士指出,信用卡行业的未来必须围绕着存量客群实现深拓,谋求信用卡客群品质、消费结构及资产结构的进一步优化。在平安银行信用卡2023年度业绩中可以看出,深化信用卡存量客户经营并纳入数字化转型的底座支撑,激活存量客群、谋求优质客户的深度经营,已成为平安银行信用卡的主要运营脉络。

平安银行信用卡在2023年持续推进客群精细化经营并取得颇多硕果。例如针对车主客群,优化“好车主信用卡”及“平安加油”平台,打造一站式车生态服务;针对财富客群,升级白金卡产品体系,树立商旅出行、车主生活、酒店餐饮、高球私享、亲子运动五大权益;针对年轻客群,深化一卡多权、推动卡权分离,形成视频茶咖、商超会员、运动健身等20多项权益矩阵。

与此同时,2023年平安银行信用卡坚持以科技赋能推进数字化经营能力升级,对内建立起一套信用卡客户服务的智慧经营体系,对外给客户带来省心、省时、又省钱的超值服务体验,最终建立以客户为中心、以数据和AI驱动的经营模式,覆盖全时全域,提供千人千面、陪伴式、有温度的金融服务。

2024 年积极把握消费复苏契机,持续做强客户精细化经营,深挖并分层客户需求并在此基础上持续做强产品、权益体系,配以不断强化的智能化风险管控和服务,提升客户价值,或将成为平安银行信用存量客户与优质客户经营的破局密码。

场景化生态打开创新空间,多元化服务释放消费活力

2023年是原银保监会、央行发布《关于进一步促进信用卡业务规范健康发展的通知》的一周年,回顾信用卡新规中透露出的信用卡行业整体环境和发展趋向,不难发现当信用卡行业的发展模式从粗放型转向差异化和精细化之时,如何构筑场景生态并从中打开更加具有想象力的展业空间将是各家银行机构面临的全新挑战。

如果说精细化客群经营是平安银行信用卡提质调优的聚焦点,那么场景化生态就是创新求变的覆盖面。相较前者,场景化生态是平安银行信用卡意图实现线上线下一体联动、拓展境内境外服务外延、落地新型产品或服务的实施框架。与单个的场景渗透不同,纵观2023年,线上、线下、跨境、分期……平安银行信用卡不仅实现了一揽子式的“场景-活动-产品-服务”横向穿透,同时也形成了科技赋能、数据沉淀、消费激活的一体化纵向共振。

具体来看,在线下场景,平安银行信用卡锚定本地化、场景化服务,实施了诸如“平安有礼北京优选”等“在地化营销”线下活动,“一城一策”覆盖线下核心商圈、大牌商户的同时结合“天天88”等主题系列活动,回馈当地客户并提升消费体验。在线上场景,平安银行信用卡通过平安口袋银行App设立品牌专区和活动阵营,持续升级“日日惊喜·月月狂欢”平台,并且与电商平台开展分期满减等活动、与支付宝联合开展积分兑换上的异业合作,再度拓展消费场景。

2023年年度业绩报告显示,平安银行信用卡线上消费占比同比提升了6.7个百分点。未来线上线下如此的融合联动将继续发展。信息显示,2024年1月8日“平安1.8财神节”期间,平安银行信用卡再次启动“超级88·龙腾福跃”新春活动,继续在线上、线上实现餐饮、出行、娱乐、旅游等各类消费场景的深拓。

此外,分期场景成为平安银行信用卡2023年打造场景化生态的亮点。信息显示,2023年平安信用卡分期业务全线升级,包括账单分期、现金分期等全线生息产品。2023年年度业绩报告中,平安银行信用卡循环及分期日均余额较去年同期提升了4.1个百分点,充分凸显了分期场景相关业务所取得的佳绩。而2024年在结构调优、高质量发展的目标下,平安银行信用卡将继续推出更具竞争力的分期活动和精准运营,以实际行动助力消费提振和经济复苏。

而在境外场景,平安银行信用卡在2023年持续为相关客户打造出境旅游、留学所需的金融服务和消费权益,以及“平安出发、品鉴世界”系列主题活动,助力打开境外消费场景。未来随着2024年出境放宽,境外场景的深拓扔将持续。

多领域探索不忘为民初心,高质量跨界凸显品牌价值

金融机构不囿于自身发展,更担当成为实体经济的助推器、国计民生的稳定器、以及美好生活的强心剂。换言之,金融机构的“外部效应”将在社会责任、金融惠民、绿色生态等时代命题之下愈加丰富。

平安银行信用卡长期坚守“金融为民”的初心,除了场景端实施金融大促激活消费、提振信心,尽可能地为客户构筑更加“省心、省时、省钱”的消费体验之外,在其他的一些内外部环节,展现出一家综合性金融集团成员的突出价值。

例如,在文化跨界上,无论是全程冠名话剧《惊梦》2023全国巡演,还是冠名陈奕迅Fear and Dream世界巡回演唱会-上海站。平安银行信用卡不仅取得了“金融美学”在异业品牌联动上的突破,而且还能够反过来在私域营销、品牌共鸣上书写独特的合作方法论,为以后金融机构的文化类跨界合作提供了范本。

在数字金融方面,平安银行信用卡继续强化自主研发的“A+”新核心系统,实现100%流量由国芯云服务承载的全量上云,不仅实现了降本增效,而且准确地对业务场景创新实施驱动。此外,平安银行信用卡的智能语音中台服务已经渗透至全行2100个业务场景。

而在金融安全和消费者权益保护上,平安银行信用卡不仅根据大数据聚类、图计算、声效技术准确识别金融黑产,而且还秉承“专业守护共筑平安”的治黑主张,与政府部门高效联动并建立了黑灰产治理的长效机制。值得关注的是,2023年12月,平安银行信用卡支付安全SAFE体系重磅升级,对电信网络诈骗和伪冒用卡进行重拳出击。数据显示,2023年平安银行信用卡全年累计防堵潜在损失超40亿元,较2022年增加超2倍,涉诈账户数较2022年下降超 90%。

在绿色金融上,2023 年平安银行信用卡推出了悦享白金卡绿色出行卡,倡导绿色出行、践行环保主张,并针对此卡推出一系列专项活动,包括出行立减券、积分折扣、商品权益兑换等。2024年围绕“绿色金融”的大命题,等待平安银行信用卡解锁更多举措。

平安银行党委书记、行长冀光恒在在年报致辞中表示,这一年平安银行保持战略定力,坚持零售银行定位不动摇。面对未来,平安银行信用卡也将在“零售做强”的战略方针下稳中求进,开启高质量发展的全新征程。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

标签:

-

平安银行信用卡发布2023年度业绩:企稳与调优同频、提质和拓展并进 近日,在刚刚结束的十四届全国人大二次会议上,“大力发展科技金融

平安银行信用卡发布2023年度业绩:企稳与调优同频、提质和拓展并进 近日,在刚刚结束的十四届全国人大二次会议上,“大力发展科技金融 -

中国银联优化支付服务“锦绣行动2024”正式发布 3月15日,锦绣中华 支付无忧——中国银联优化支付服务暨“锦绣行动

中国银联优化支付服务“锦绣行动2024”正式发布 3月15日,锦绣中华 支付无忧——中国银联优化支付服务暨“锦绣行动 -

搭建共享平台天九共享集团为企业发展助力 天九共享集团认为,创业的价值不应该仅仅局限于财富自由,而是必须

搭建共享平台天九共享集团为企业发展助力 天九共享集团认为,创业的价值不应该仅仅局限于财富自由,而是必须 -

新春燕口福,民企展宏图 ——热烈祝贺广东民营企业商会“新春燕口福,民企展宏图”新春茶话

新春燕口福,民企展宏图 ——热烈祝贺广东民营企业商会“新春燕口福,民企展宏图”新春茶话 -

战略升级,松下冰箱2024年全新打法出炉 3月14日,2024年中国家电及消费电子博览会(AWE2024)在上海新国际博

战略升级,松下冰箱2024年全新打法出炉 3月14日,2024年中国家电及消费电子博览会(AWE2024)在上海新国际博 -

销量连续两个月高增长 宇通客车迎来2024“开门红” 进入2024年,受旅游市场火爆、海外市场高增长、公交需求复苏等利好

销量连续两个月高增长 宇通客车迎来2024“开门红” 进入2024年,受旅游市场火爆、海外市场高增长、公交需求复苏等利好

-

平安银行信用卡发布2023年度业绩:企稳与调优同频、提质和拓展并进 近日,在刚刚结束的十四届全国人大二次会议上,“大力发展科技金融

平安银行信用卡发布2023年度业绩:企稳与调优同频、提质和拓展并进 近日,在刚刚结束的十四届全国人大二次会议上,“大力发展科技金融 -

中国银联优化支付服务“锦绣行动2024”正式发布 3月15日,锦绣中华 支付无忧——中国银联优化支付服务暨“锦绣行动

中国银联优化支付服务“锦绣行动2024”正式发布 3月15日,锦绣中华 支付无忧——中国银联优化支付服务暨“锦绣行动 -

驻马店市驿城区朱古洞乡:普法宣传进乡村 消费维权走基层 为进一步做好消费维权宣传工作,提升消费者的法律意识及维权意识,营造

驻马店市驿城区朱古洞乡:普法宣传进乡村 消费维权走基层 为进一步做好消费维权宣传工作,提升消费者的法律意识及维权意识,营造 -

搭建共享平台天九共享集团为企业发展助力 天九共享集团认为,创业的价值不应该仅仅局限于财富自由,而是必须

搭建共享平台天九共享集团为企业发展助力 天九共享集团认为,创业的价值不应该仅仅局限于财富自由,而是必须 -

新春燕口福,民企展宏图 ——热烈祝贺广东民营企业商会“新春燕口福,民企展宏图”新春茶话

新春燕口福,民企展宏图 ——热烈祝贺广东民营企业商会“新春燕口福,民企展宏图”新春茶话 -

息县:乡贤情系报桑梓 反哺家乡助振兴 故园情深,乡愁难忘。越来越多的“乡贤”不断涌现,他们情系桑梓、回报

息县:乡贤情系报桑梓 反哺家乡助振兴 故园情深,乡愁难忘。越来越多的“乡贤”不断涌现,他们情系桑梓、回报 -

驻马店市驿城区老街街道飞龙社区:“消防演练不放松”助力“平安法治星” 火灾安全无小事,肩负责任重如山。为严防火灾安全事故发生,消除安全隐

驻马店市驿城区老街街道飞龙社区:“消防演练不放松”助力“平安法治星” 火灾安全无小事,肩负责任重如山。为严防火灾安全事故发生,消除安全隐 -

罗山县住房保障中心:三项举措提效率 公租房续租缴费更便民 时讯 近期,罗山县住房保障中心全面开展本县公租房续租缴费工作。为顺利开展

罗山县住房保障中心:三项举措提效率 公租房续租缴费更便民 时讯 近期,罗山县住房保障中心全面开展本县公租房续租缴费工作。为顺利开展 -

战略升级,松下冰箱2024年全新打法出炉 3月14日,2024年中国家电及消费电子博览会(AWE2024)在上海新国际博

战略升级,松下冰箱2024年全新打法出炉 3月14日,2024年中国家电及消费电子博览会(AWE2024)在上海新国际博 -

民权县举办“3·15”国际消费者权益日纪念宣传活动 3月15日,民权县在东区民生广场隆重举行了以激发消费活力为主题的3·15

民权县举办“3·15”国际消费者权益日纪念宣传活动 3月15日,民权县在东区民生广场隆重举行了以激发消费活力为主题的3·15 -

最资讯丨驻马店市第五十八小学:法治宣传进校园 护航青春助成长 为全面深入推动和落实学校安全教育工作,进一步提高在校师生安全法治意

最资讯丨驻马店市第五十八小学:法治宣传进校园 护航青春助成长 为全面深入推动和落实学校安全教育工作,进一步提高在校师生安全法治意 -

环球看热讯:驻马店实验小学:e言e行守文明 争做校园好网民 为认真贯彻落实《未成年人网络保护条例》,深化全体学生网络素养提升,

环球看热讯:驻马店实验小学:e言e行守文明 争做校园好网民 为认真贯彻落实《未成年人网络保护条例》,深化全体学生网络素养提升, -

送教助学润无声 携手共进同发展——驻马店第二实验小学开展送教下乡志愿服务活动 为进一步增强城乡学校之间的交流与合作,发挥全国文明校园示范引领作用

送教助学润无声 携手共进同发展——驻马店第二实验小学开展送教下乡志愿服务活动 为进一步增强城乡学校之间的交流与合作,发挥全国文明校园示范引领作用 -

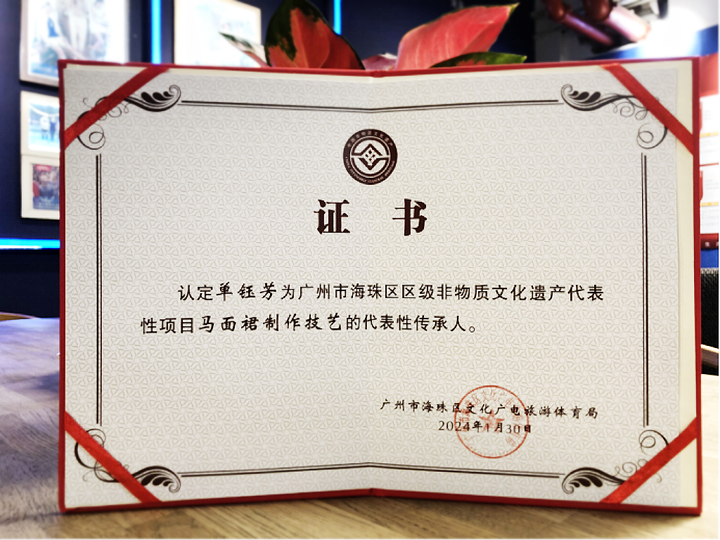

【喜讯】单钰芳(林栖)女士获选广州市海珠区非遗传承人 近日,广州市海珠区文化广电旅游体育局公布了第九批区级非物质文化

【喜讯】单钰芳(林栖)女士获选广州市海珠区非遗传承人 近日,广州市海珠区文化广电旅游体育局公布了第九批区级非物质文化 -

销量连续两个月高增长 宇通客车迎来2024“开门红” 进入2024年,受旅游市场火爆、海外市场高增长、公交需求复苏等利好

销量连续两个月高增长 宇通客车迎来2024“开门红” 进入2024年,受旅游市场火爆、海外市场高增长、公交需求复苏等利好 - 2023年汽车资讯行业洞察报告 月狐观点2023年国内汽车消费市场表现出强劲的增长态势,产销量均创

-

世界快讯:珍爱生命 关爱他人——西平县盆尧张渡口小学开展消防安全演练活动 为了加强全校师生在消防安全上的自我救助能力,加强生命教育,提高学生

世界快讯:珍爱生命 关爱他人——西平县盆尧张渡口小学开展消防安全演练活动 为了加强全校师生在消防安全上的自我救助能力,加强生命教育,提高学生 -

驻马店开发区金山办事处翟庄居委会联合市农业综合行政执法支队结对共建志愿服务活... 赓续雷锋精神,做时代追锋人。3月15日,驻马店开发区金山办事处翟庄居

驻马店开发区金山办事处翟庄居委会联合市农业综合行政执法支队结对共建志愿服务活... 赓续雷锋精神,做时代追锋人。3月15日,驻马店开发区金山办事处翟庄居 -

天天微资讯!巾帼风采绽芳华||方丽:坚守初心 为民履职 争做一名优秀的法援律师 随着法治社会的不断推进,法律援助工作越来越受到人们的关注。作为法援

天天微资讯!巾帼风采绽芳华||方丽:坚守初心 为民履职 争做一名优秀的法援律师 随着法治社会的不断推进,法律援助工作越来越受到人们的关注。作为法援 -

焦点快看:驻马店市驿城区水屯镇:小额信贷“贷”出乡村振兴“加速度” 金融帮扶走基层,用心惠民促振兴。为加快落实金融帮扶政策,充分激发脱

焦点快看:驻马店市驿城区水屯镇:小额信贷“贷”出乡村振兴“加速度” 金融帮扶走基层,用心惠民促振兴。为加快落实金融帮扶政策,充分激发脱 -

淮滨团县委开展2024年青少年心理健康服务进郭营社区行动 天天新动态 为扎实推进青少年心理健康服务进村(社区)行动,加强青少年心理健康教

淮滨团县委开展2024年青少年心理健康服务进郭营社区行动 天天新动态 为扎实推进青少年心理健康服务进村(社区)行动,加强青少年心理健康教 -

罗山县定远乡司法所开展行政执法监督检查活动 为进一步提升基层依法行政、依法执法水平,日前,罗山县定远乡司法所对

罗山县定远乡司法所开展行政执法监督检查活动 为进一步提升基层依法行政、依法执法水平,日前,罗山县定远乡司法所对 -

驻马店市驿城区雪松街道办事处开展消防安全警示教育培训会 为进一步提高辖区各社区的消防安全意识和消防知识,提升全员消防安全技

驻马店市驿城区雪松街道办事处开展消防安全警示教育培训会 为进一步提高辖区各社区的消防安全意识和消防知识,提升全员消防安全技 -

邓州市水务集团自来水有限公司:小网格服务大民生 近年来,邓州市水务集团自来水有限公司为全面提升供水服务水平,优化营

邓州市水务集团自来水有限公司:小网格服务大民生 近年来,邓州市水务集团自来水有限公司为全面提升供水服务水平,优化营 -

信阳市打击侵权假冒工作和信阳毛尖地理标志品牌建设取得新成效_天天视点 3月15日上午,信阳市2024年3·15新闻发布会召开。

信阳市打击侵权假冒工作和信阳毛尖地理标志品牌建设取得新成效_天天视点 3月15日上午,信阳市2024年3·15新闻发布会召开。 -

3·15将至!平安银行信用卡消保精彩活动抢先看 “3·15金融消费者权益日”即将来临,平安银行信用卡中心紧紧

3·15将至!平安银行信用卡消保精彩活动抢先看 “3·15金融消费者权益日”即将来临,平安银行信用卡中心紧紧 -

数据显示:奥浦迈下跌5.08%,报42.4元/股_环球今热点 3月15日,奥浦迈盘中下跌5 08%,截至11:02,报42 4元 股,成交4313 68

数据显示:奥浦迈下跌5.08%,报42.4元/股_环球今热点 3月15日,奥浦迈盘中下跌5 08%,截至11:02,报42 4元 股,成交4313 68 -

每日快讯!广州1.8万家企业用上协商“蓝宝书” 近日,广东省广州市总工会发布《2024年广州市主要行业职工薪酬福利集体

每日快讯!广州1.8万家企业用上协商“蓝宝书” 近日,广东省广州市总工会发布《2024年广州市主要行业职工薪酬福利集体 -

乘春之风 展数学之美——驻马店市第二十小学开展数学教研活动 为聚焦数学核心素养,促进教师专业发展,驻马店市第二十小学开展了数学

乘春之风 展数学之美——驻马店市第二十小学开展数学教研活动 为聚焦数学核心素养,促进教师专业发展,驻马店市第二十小学开展了数学 -

昆仑健康保险浙江分公司积极深化“3.15”金融消费者权益保护教育宣传活动 2024年3月,昆仑健康保险浙江分公司积极响应国家金融监督管理总局的

昆仑健康保险浙江分公司积极深化“3.15”金融消费者权益保护教育宣传活动 2024年3月,昆仑健康保险浙江分公司积极响应国家金融监督管理总局的 -

世界动态:西平县人民法院:送法助征兵 法润新兵心 为增强入伍新兵法治意识,提高新兵思想政治素质,3月14日晚,西平县人

世界动态:西平县人民法院:送法助征兵 法润新兵心 为增强入伍新兵法治意识,提高新兵思想政治素质,3月14日晚,西平县人 -

TCL实业携多款创新技术和新品亮相AWE 2024,以敢为精神勇闯技术无人区 2024年3月14日,中国家电及消费电子博览会(AWE 2024)隆重开幕。

TCL实业携多款创新技术和新品亮相AWE 2024,以敢为精神勇闯技术无人区 2024年3月14日,中国家电及消费电子博览会(AWE 2024)隆重开幕。 -

西平县应急管理局召开2024年“3.15国际消费者权益日”宣传活动部署会议|每日快报 为切实做好3·15国际消费者权益日宣传工作,大力宣传贯彻《消费者权益

西平县应急管理局召开2024年“3.15国际消费者权益日”宣传活动部署会议|每日快报 为切实做好3·15国际消费者权益日宣传工作,大力宣传贯彻《消费者权益 -

西平县芦庙老庄小学、聂庄小学、茨元小学组织全体师生观看消防安全警示片 为进一步提高全体师生的消防安全知识及灭火技能,2024年3月13日、14日

西平县芦庙老庄小学、聂庄小学、茨元小学组织全体师生观看消防安全警示片 为进一步提高全体师生的消防安全知识及灭火技能,2024年3月13日、14日 -

“跃”动身心 “绳”彩飞扬——西平县芦庙八里庄小学大课间体育活动之跳绳比赛|... 2024年春季学期开学伊始,西平县芦庙八里庄小学为深入贯彻落实双减政策

“跃”动身心 “绳”彩飞扬——西平县芦庙八里庄小学大课间体育活动之跳绳比赛|... 2024年春季学期开学伊始,西平县芦庙八里庄小学为深入贯彻落实双减政策 -

西平民警李文明:践行初心不负青春 李文明是西平县公安局柏城派出所的一名民警。自2016年从部队退役后,他

西平民警李文明:践行初心不负青春 李文明是西平县公安局柏城派出所的一名民警。自2016年从部队退役后,他 -

从秀场到卖场,天猫奢品重构品牌时装秀价值 2024秋冬时装周已落下帷幕,从米兰到巴黎,持续搅动时尚风潮。回溯

从秀场到卖场,天猫奢品重构品牌时装秀价值 2024秋冬时装周已落下帷幕,从米兰到巴黎,持续搅动时尚风潮。回溯 -

伊利Joyday冰淇淋在非洲坦桑尼亚上市 赢得当地市场一致好评 日前,伊利旗下Joyday冰淇淋在坦桑尼亚第一大城市达累斯萨拉姆最大

伊利Joyday冰淇淋在非洲坦桑尼亚上市 赢得当地市场一致好评 日前,伊利旗下Joyday冰淇淋在坦桑尼亚第一大城市达累斯萨拉姆最大 -

LDH DESIGN|趣园Plus: 以园养园 偶涉成趣 幽的世界是这样的:慢节奏、硬格调、清精神、疏风范、大开合,给灵

LDH DESIGN|趣园Plus: 以园养园 偶涉成趣 幽的世界是这样的:慢节奏、硬格调、清精神、疏风范、大开合,给灵 - 2024北京国际珠宝展3月20—24北京国家会议中心,为您呈现万千珠宝 风轻抚珠宝,听见珠宝与自然唯美纯粹的旋律。2024北京国际珠宝展,携春风而来,3月20—24日,北京·国家会议中心(北京市朝阳区天辰东路...

- 2024北京国际珠宝展3月20—24北京国家会议中心,为您呈现万千珠宝 明月清辉,从古照今;珠光宝气,天上人间。2024北京国际珠宝展,3月20—24日,北京·国家会议中心(北京朝阳区天辰东路7号),全球珠宝...

- 2024北京国际珠宝展3月20—24北京国家会议中心,为您呈现万千珠宝 在雪融时节,春天的到来,感动于珠宝的璀璨和永恒。2024北京国际珠

-

息县:乡村产业搭乘电商快车 数商兴农赋能乡村振兴 全球观察 为全面推动农产品上行、发展特色优势产业、助力乡村振兴。近日,按照县

息县:乡村产业搭乘电商快车 数商兴农赋能乡村振兴 全球观察 为全面推动农产品上行、发展特色优势产业、助力乡村振兴。近日,按照县 -

淮滨县公安局开展禁种铲毒春季踏查活动 春季是毒品原植物罂粟拔节和发现的最佳时期。为进一步增强人民群众的禁

淮滨县公安局开展禁种铲毒春季踏查活动 春季是毒品原植物罂粟拔节和发现的最佳时期。为进一步增强人民群众的禁 -

如何挑选双开门冰箱?业内人士为你推荐这四款品质之王!

如何挑选双开门冰箱?业内人士为你推荐这四款品质之王! -

铜价跳涨个股涨停!冶炼端亏损或加剧减产预期兑现 中国有色协会召集国内头部铜冶炼厂开会,为应对持续走低的冶炼费,各冶

铜价跳涨个股涨停!冶炼端亏损或加剧减产预期兑现 中国有色协会召集国内头部铜冶炼厂开会,为应对持续走低的冶炼费,各冶 -

沥青近期走势震荡偏弱 EIA上调今年全球原油需求增速预期|当前简讯 3月14日,沥青期货主力合约开盘震荡走高,涨幅0 50%,日内最高触3649元

沥青近期走势震荡偏弱 EIA上调今年全球原油需求增速预期|当前简讯 3月14日,沥青期货主力合约开盘震荡走高,涨幅0 50%,日内最高触3649元 -

第四届消博会倒计时30天,德国卡赫将携众多首发新品参展亮相 第四届中国国际消费品博览会将于4月13日至18日在海口举行。在第四届

第四届消博会倒计时30天,德国卡赫将携众多首发新品参展亮相 第四届中国国际消费品博览会将于4月13日至18日在海口举行。在第四届 -

西平县安委会综合督导组深入柏亭街道办事处督导检查大排查大起底大整治工作-环球通讯 为推动深入开展安全隐患大排查、大起底、大整治行动,持续压紧压实安全

西平县安委会综合督导组深入柏亭街道办事处督导检查大排查大起底大整治工作-环球通讯 为推动深入开展安全隐患大排查、大起底、大整治行动,持续压紧压实安全 -

西平县人民检察院:女大学生变身“微商” 减肥药里暗藏“毒品”-视点 无副作用不反弹、不用运动不节食,月瘦8—10斤!如此吸引眼球的减肥广

西平县人民检察院:女大学生变身“微商” 减肥药里暗藏“毒品”-视点 无副作用不反弹、不用运动不节食,月瘦8—10斤!如此吸引眼球的减肥广

热门资讯

-

平安银行信用卡发布2023年度业绩:企稳与调优同频、提质和拓展并进 近日,在刚刚结束的十四届全国人大...

平安银行信用卡发布2023年度业绩:企稳与调优同频、提质和拓展并进 近日,在刚刚结束的十四届全国人大... -

中国银联优化支付服务“锦绣行动2024”正式发布 3月15日,锦绣中华 支付无忧——...

中国银联优化支付服务“锦绣行动2024”正式发布 3月15日,锦绣中华 支付无忧——... -

搭建共享平台天九共享集团为企业发展助力 天九共享集团认为,创业的价值不应...

搭建共享平台天九共享集团为企业发展助力 天九共享集团认为,创业的价值不应... -

新春燕口福,民企展宏图 ——热烈祝贺广东民营企业商会“新...

新春燕口福,民企展宏图 ——热烈祝贺广东民营企业商会“新...

观察

图片新闻

-

西峡农商银行:“全员营销群”传导创先争优好声音 通过西峡农商银行‘全员营销...

西峡农商银行:“全员营销群”传导创先争优好声音 通过西峡农商银行‘全员营销... -

全球新消息丨邓州市都司镇:以演筑防 护航校园安全 3月7日上午,邓州市都司镇政府组织...

全球新消息丨邓州市都司镇:以演筑防 护航校园安全 3月7日上午,邓州市都司镇政府组织... -

【新要闻】西平县应急管理局组织召开三月份自然灾害风险形势会商研判会议 近日,西平县减灾委员会办公室会同...

【新要闻】西平县应急管理局组织召开三月份自然灾害风险形势会商研判会议 近日,西平县减灾委员会办公室会同... -

遂平县人民检察院用好三个平台守护农业文化遗产 近日,遂平县人民检察院在办理一起...

遂平县人民检察院用好三个平台守护农业文化遗产 近日,遂平县人民检察院在办理一起...

精彩新闻

-

环球速递!国际油价最新消息今日:隔夜市场消息及数据汇总 国内市场:3月13日,上期所原油期...

环球速递!国际油价最新消息今日:隔夜市场消息及数据汇总 国内市场:3月13日,上期所原油期... -

中国经济信心说|真抓实干 预期目标“行则将至” 惊蛰春动,在这个时节全国两会完满...

中国经济信心说|真抓实干 预期目标“行则将至” 惊蛰春动,在这个时节全国两会完满... -

昆仑健康保险上海分公司积极开展“3·15金融消费者权益保护教育宣传”活动

昆仑健康保险上海分公司积极开展“3·15金融消费者权益保护教育宣传”活动 -

环球快资讯丨驻马店技师学院举行2024年度工作会暨表彰大会 3月12日,驻马店技师学院在学院综...

环球快资讯丨驻马店技师学院举行2024年度工作会暨表彰大会 3月12日,驻马店技师学院在学院综... -

抖音电商升级品牌服务商评级体系,助力服务商全面进阶 随着抖音电商品牌业务的快速发展,...

抖音电商升级品牌服务商评级体系,助力服务商全面进阶 随着抖音电商品牌业务的快速发展,... -

每日速读!首批实施“一码通溯源”的澳门食品顺利通关 3月12日,凭借首次应用的“一码通...

每日速读!首批实施“一码通溯源”的澳门食品顺利通关 3月12日,凭借首次应用的“一码通... -

全球热文:西平县重渠小学开展“关爱学生心理健康教育”主题活动 为普及心理健康知识,营造健康成长...

全球热文:西平县重渠小学开展“关爱学生心理健康教育”主题活动 为普及心理健康知识,营造健康成长... -

邓州市卫生健康综合行政执法大队举办学校卫生监督培训会 为做好全市学校卫生监督工作,确保...

邓州市卫生健康综合行政执法大队举办学校卫生监督培训会 为做好全市学校卫生监督工作,确保... -

省市场监管局、省教育厅到罗山县调研校园食品安全工作 3月13日,河南省市场监管局餐饮食...

省市场监管局、省教育厅到罗山县调研校园食品安全工作 3月13日,河南省市场监管局餐饮食... -

河南罗山:开展国土绿化 厚植生态底色 三月草木新,植树正当时。3月12日...

河南罗山:开展国土绿化 厚植生态底色 三月草木新,植树正当时。3月12日... -

河南罗山:董寨自然保护区主题宣传活动精彩纷呈|聚看点 为推动“世界野生动植物日”主题宣...

河南罗山:董寨自然保护区主题宣传活动精彩纷呈|聚看点 为推动“世界野生动植物日”主题宣... -

欧洲议会正式批准欧盟《人工智能法案》 欧洲议会正式投票通过并批准欧盟《...

欧洲议会正式批准欧盟《人工智能法案》 欧洲议会正式投票通过并批准欧盟《... -

【全球聚看点】【推进“产改”进行时】甘肃全省技能人才总量达二百三十余万人 认定1 1万名“双师型”教师,推进...

【全球聚看点】【推进“产改”进行时】甘肃全省技能人才总量达二百三十余万人 认定1 1万名“双师型”教师,推进... -

东风汽车与中汽中心签署深化战略合作协议 3月12日,东风汽车集团有限公司(...

东风汽车与中汽中心签署深化战略合作协议 3月12日,东风汽车集团有限公司(... -

每日播报!驻马店市第二人民医院:多学科联动抢救生命垂危患者 近日,驻马店市第二人民医院(郑州...

每日播报!驻马店市第二人民医院:多学科联动抢救生命垂危患者 近日,驻马店市第二人民医院(郑州... -

舞蹈艺术进校园 美育成长润心田——驻马店市舞蹈家协会走进水屯镇中心小学 为全面落实立德树人、五育并举,加...

舞蹈艺术进校园 美育成长润心田——驻马店市舞蹈家协会走进水屯镇中心小学 为全面落实立德树人、五育并举,加... -

西邮物流2024首个新仓,美东新开31万平方英尺海外仓 迈入2024年,随着客户需求的不断增...

西邮物流2024首个新仓,美东新开31万平方英尺海外仓 迈入2024年,随着客户需求的不断增... -

天天观热点:西平县专探中心校召开2024年春期资助工作专题会 为切实做好2024年春期学生资助工作...

天天观热点:西平县专探中心校召开2024年春期资助工作专题会 为切实做好2024年春期学生资助工作... -

西平县人民法院出山法庭联合司法所、派出所开展“法护未来”活动 为进一步增强未成年人的法律意识和...

西平县人民法院出山法庭联合司法所、派出所开展“法护未来”活动 为进一步增强未成年人的法律意识和... -

环球热消息:西平县安委办指导街道组织对餐饮行业负责人开展燃气消防安全培训 为深刻汲取近期餐饮行业燃气事故多...

环球热消息:西平县安委办指导街道组织对餐饮行业负责人开展燃气消防安全培训 为深刻汲取近期餐饮行业燃气事故多... -

驻马店开发区城市管理局:加强扬尘监管 共享美好蓝天 新春伊始,万象更新。随着各建筑工...

驻马店开发区城市管理局:加强扬尘监管 共享美好蓝天 新春伊始,万象更新。随着各建筑工... -

即时看!西平县焦庄乡组织收看警示教育片《正风反腐就在身边》 为筑牢拒腐防变防线,让权力在阳光...

即时看!西平县焦庄乡组织收看警示教育片《正风反腐就在身边》 为筑牢拒腐防变防线,让权力在阳光... -

当前短讯!爱绿护绿 从我做起——西平县第三小学主题班会活动 阳春三月,万物复苏。一年一度的植...

当前短讯!爱绿护绿 从我做起——西平县第三小学主题班会活动 阳春三月,万物复苏。一年一度的植... -

ASICS亚瑟士型动空间正式开幕 共创活力跑者平台,助力多元文化交流 【3月13日,中国上海】今日,ASICS...

ASICS亚瑟士型动空间正式开幕 共创活力跑者平台,助力多元文化交流 【3月13日,中国上海】今日,ASICS... - “3·15”捷信在行动,筑牢消费者权益保护之盾 在当今社会,消费者权益保护已经成...

-

英伟达大涨超7% 算力芯片企业价值依然有待发掘 隔夜美股英伟达收涨7 16%,股价重...

英伟达大涨超7% 算力芯片企业价值依然有待发掘 隔夜美股英伟达收涨7 16%,股价重... -

小米SU7发布在即 华为享界S9公示 当前速读 3月13日,两市股指回落走低,上证5...

小米SU7发布在即 华为享界S9公示 当前速读 3月13日,两市股指回落走低,上证5... -

便民服务暖人心 优化营商好环境 天天信息 3月12日上午,某开发公司业务主管...

便民服务暖人心 优化营商好环境 天天信息 3月12日上午,某开发公司业务主管... -

“榜样的力量”系列先进人物宣传——信阳市中心医院张春霞-天天热点 张春霞,女,中国共产党员,副主任...

“榜样的力量”系列先进人物宣传——信阳市中心医院张春霞-天天热点 张春霞,女,中国共产党员,副主任... -

潢川县正月里全民健身活动“热辣滚烫”|世界消息 二月二龙抬头,潢川县正月全民健身...

潢川县正月里全民健身活动“热辣滚烫”|世界消息 二月二龙抬头,潢川县正月全民健身... -

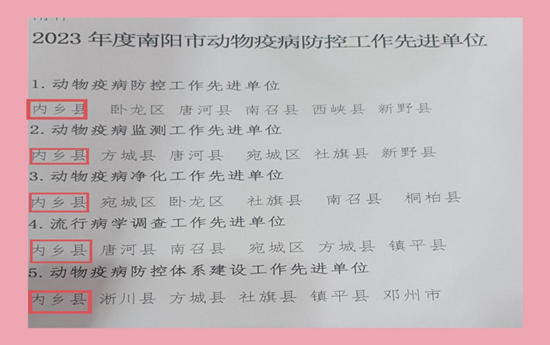

内乡县荣获“2023年度南阳市动物疫病防控工作先进单位”大满贯_天天快播 近日,南阳市畜牧发展中心印发《关...

内乡县荣获“2023年度南阳市动物疫病防控工作先进单位”大满贯_天天快播 近日,南阳市畜牧发展中心印发《关... -

淮滨县2024年春季退役士兵返乡欢迎仪式 退役不褪色,返乡立新功,3月12日...

淮滨县2024年春季退役士兵返乡欢迎仪式 退役不褪色,返乡立新功,3月12日... -

驻马店市委第十巡察组专项巡察泌阳县巩固政法队伍教育整顿成果工作动员会议召开 按照市委统一部署,市委第十巡察组...

驻马店市委第十巡察组专项巡察泌阳县巩固政法队伍教育整顿成果工作动员会议召开 按照市委统一部署,市委第十巡察组... -

从2024MCE意大利米兰舒适家居展看天加“硬核”出海 3月12日-15日,2024年意大利米兰舒...

从2024MCE意大利米兰舒适家居展看天加“硬核”出海 3月12日-15日,2024年意大利米兰舒... -

市场监管总局发布电动自行车等5类产品消费提示 焦点热讯 希望通过介绍以上产品选购和使用常...

市场监管总局发布电动自行车等5类产品消费提示 焦点热讯 希望通过介绍以上产品选购和使用常... -

环球看热讯:确山县普会寺镇多措并举扎实开展消防安全集中除患攻坚大整治行动 为深刻汲取近期火灾事故教训,全面...

环球看热讯:确山县普会寺镇多措并举扎实开展消防安全集中除患攻坚大整治行动 为深刻汲取近期火灾事故教训,全面... -

环球新消息丨中消协指出预付式消费六大问题 呼吁完善相关立法、强化行政监管 今天,中国消费者协会发布《2023年...

环球新消息丨中消协指出预付式消费六大问题 呼吁完善相关立法、强化行政监管 今天,中国消费者协会发布《2023年... -

驻马店市驿城区顺河街道开展“志愿驿城”小程序宣传推广活动 环球观速讯 为多渠道推进志愿者活动常态化运行...

驻马店市驿城区顺河街道开展“志愿驿城”小程序宣传推广活动 环球观速讯 为多渠道推进志愿者活动常态化运行... -

世界观速讯丨高效推进数据赋能实战 加快形成和提升新质公安战斗力 3月7日,副省长、省公安厅厅长郑海...

世界观速讯丨高效推进数据赋能实战 加快形成和提升新质公安战斗力 3月7日,副省长、省公安厅厅长郑海... -

2024 DRT SHOW上海潜水暨度假观光展:再掀潜水狂潮 令人瞩目的2024年上海国际潜水暨度...

2024 DRT SHOW上海潜水暨度假观光展:再掀潜水狂潮 令人瞩目的2024年上海国际潜水暨度... -

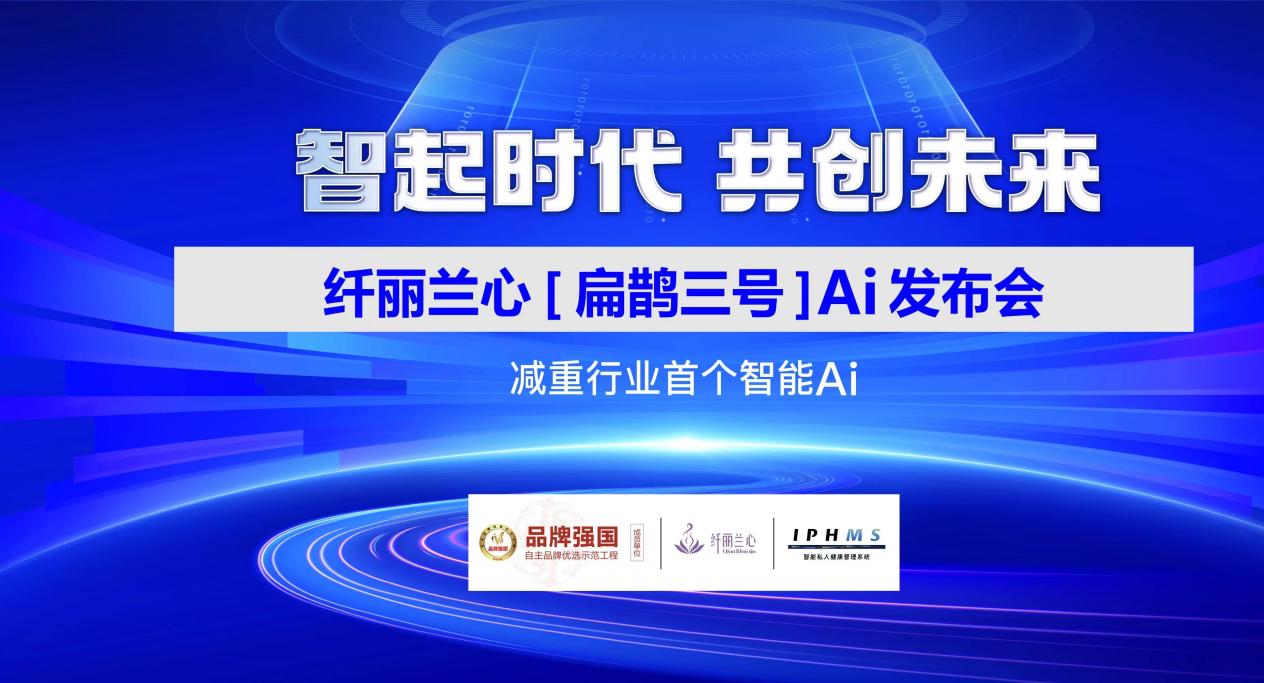

纤丽兰心“扁鹊三号”诠释“人工智能+”应用场景受关注 今年两会首次将“人工智能+”写入...

纤丽兰心“扁鹊三号”诠释“人工智能+”应用场景受关注 今年两会首次将“人工智能+”写入... -

2023年下半年“商丘好人”上榜人物公示|世界快讯 为深入学习贯彻习近平总书记给中国...

2023年下半年“商丘好人”上榜人物公示|世界快讯 为深入学习贯彻习近平总书记给中国... -

河南商丘 移动志愿植树行_焦点热门 阳春三月万物苏,植树播绿正当时!...

河南商丘 移动志愿植树行_焦点热门 阳春三月万物苏,植树播绿正当时!... -

南召法院开展植树节活动|世界热头条 春回大地,万物复苏。为进一步增强...

南召法院开展植树节活动|世界热头条 春回大地,万物复苏。为进一步增强... -

西平县二郎镇开展义务植树志愿服务活动|环球今热点 春天的脚步渐近,大地焕发出勃勃生...

西平县二郎镇开展义务植树志愿服务活动|环球今热点 春天的脚步渐近,大地焕发出勃勃生... -

唐河联社开展“柔肩担重任,巾帼绽芳华”三八妇女节主题观影活动 春意盎然大地暖,万物复苏生机旺。...

唐河联社开展“柔肩担重任,巾帼绽芳华”三八妇女节主题观影活动 春意盎然大地暖,万物复苏生机旺。... -

天天热推荐:争做“绿色使者”——驻马店市驿城区板桥镇联合驻村帮扶单位开展植树... 大地回春,万物竞发,正是植树添绿...

天天热推荐:争做“绿色使者”——驻马店市驿城区板桥镇联合驻村帮扶单位开展植树... 大地回春,万物竞发,正是植树添绿... -

邓州法院开展集中执行行动 热文 为切实维护司法权威,保护当事人合...

邓州法院开展集中执行行动 热文 为切实维护司法权威,保护当事人合... -

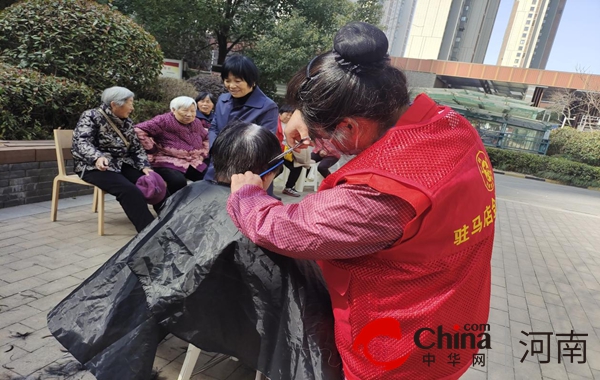

每日热讯!驻马店开发区金河办事处汪刘庄社区开展“二月二爱心理发”志愿服务活动 二月二龙抬头,风调雨顺好兆头。民...

每日热讯!驻马店开发区金河办事处汪刘庄社区开展“二月二爱心理发”志愿服务活动 二月二龙抬头,风调雨顺好兆头。民... -

唐河县桐河乡:强化就业优先政策 用活四级就业服务体系|今日快看 唐河县桐河乡党委政府长远布局,立...

唐河县桐河乡:强化就业优先政策 用活四级就业服务体系|今日快看 唐河县桐河乡党委政府长远布局,立...